Règlement sur la conversion aux fins de recapitalisation interne des banques : DORS/2018-57

La Gazette du Canada, Partie II : volume 152, numéro 8

Enregistrement

Le 27 mars 2018

LOI SUR LA SOCIÉTÉ D’ASSURANCE-DÉPÔTS DU CANADA

C.P. 2018-336 Le 26 mars 2018

Sur recommandation du ministre des Finances et en vertu du paragraphe 39.2(10) référencea de la Loi sur la Société d’assurance-dépôts du Canada référenceb, Son Excellence la Gouverneure générale en conseil prend le Règlement sur la conversion aux fins de recapitalisation interne des banques, ci-après.

Règlement sur la conversion aux fins de recapitalisation interne des banques

Définitions

Définitions

1 Les définitions qui suivent s’appliquent au présent règlement.

- fonds propres d’urgence en cas de non- viabilité Actions ou éléments du passif d’une institution fédérale membre qui peuvent, conformément à leurs modalités et par suite d’une annonce publique faite par le surintendant ou par Sa Majesté du chef du Canada ou d’une province quant à la viabilité de cette institution, être convertis en actions ordinaires de celle-ci. (non-viability contingent capital)

- Loi La Loi sur la Société d’assurance-dépôts du Canada. (Act)

- titre de créance S’entend au sens de l’article 2 de la Loi sur les banques. (debt obligation)

- titre secondaire S’entend au sens de l’article 2 de la Loi sur les banques. (subordinated indebtedness)

Actions et éléments du passif

Actions et éléments du passif visés

2 (1) Sous réserve des paragraphes (2) à (7), sont des actions et des éléments du passif visés pour l’application du paragraphe 39.2(2.3) de la Loi :

- a) tout titre de créance, autre qu’un titre secondaire, émis par une banque d’importance systémique nationale qui, à la fois :

- (i) est perpétuel ou comporte soit un terme initial ou modifié de plus de quatre cents jours, soit une ou plusieurs options explicites ou intégrées qui le doteraient d’un terme supérieur à quatre cents jours à compter de sa date d’émission si l’option était exercée par l’émetteur ou en son nom, soit une option explicite ou intégrée qui, en soi, le doterait, si l’option était exercée par le détenteur ou en son nom, d’un terme supérieur à quatre cents jours à compter de la date où il serait arrivé à échéance en l’absence de l’exercice de cette option,

- (ii) n’est pas garanti, ou ne l’est qu’en partie, au moment de l’émission,

- (iii) porte un numéro d’immatriculation des valeurs mobilières (numéro CUSIP), un numéro international d’identification des valeurs mobilières (ISIN) ou une désignation semblable destinée à identifier une valeur mobilière précise afin d’en faciliter l’échange et le règlement;

- b) toute action et tout titre secondaire qui sont émis par une banque d’importance systémique nationale et qui ne sont ni des actions ordinaires ni des fonds propres d’urgence en cas de non-viabilité.

Précision

(2) Il est entendu que la mention d’un titre de créance ou d’un titre secondaire au présent article vaut mention de tout titre de créance ou titre secondaire qui est exigible mais qui demeure impayé à la date de la prise d’un décret au titre de l’alinéa 39.13(1)d) de la Loi ou qui devient exigible après cette date.

Conditions

(3) Les actions et les éléments du passif ne sont visés que :

- a) s’ils sont émis à la date d’entrée en vigueur du présent règlement ou après cette date;

- b) dans le cas des éléments du passif émis avant la date d’entrée en vigueur du présent règlement, si, à cette date ou après celle-ci, leurs modalités sont modifiées pour en proroger le terme à courir ou en augmenter le principal.

Garantie partielle

(4) Dans le cas où un titre de créance, autre qu’un titre secondaire, n’est qu’en partie garanti lors de son émission, seule la partie du principal, majoré des intérêts courus et impayés, qui dépasse la valeur de la garantie calculée au moment de l’émission constitue l’élément du passif visé.

Exclusions

(5) Les éléments ci-après, ainsi que les créances qui en découlent, ne sont ni des actions ni des éléments du passif visés :

- a) les obligations sécurisées, au sens de l’article 21.5 de la Loi nationale sur l’habitation;

- b) les contrats financiers admissibles, au sens du paragraphe 39.15(9) de la Loi;

- c) les obligations structurées;

- d) les privilèges de conversion ou d’échange convertibles en tout temps en actions;

- e) les options ou droits d’acquérir les actions ou les privilèges visés à l’alinéa d);

- f) les actions d’une série créée avant le 1er janvier 2013 émises à la suite de l’exercice d’un privilège de conversion aux termes des modalités d’une autre série d’actions créée avant la même date.

Obligation structurée

(6) Pour l’application de l’alinéa (5)c), est une obligation structurée le titre de créance, selon le cas :

- a) qui prévoit que l’échéance stipulée de la créance ou qu’une obligation de paiement de l’émetteur est déterminée, en tout ou en partie, en fonction d’un indice ou d’une valeur de référence, notamment :

- (i) le rendement ou la valeur d’une entité ou d’un élément d’actif,

- (ii) la valeur marchande d’une valeur mobilière, d’une denrée, d’un fonds de placement ou d’un instrument financier,

- (iii) un taux d’intérêt,

- (iv) le taux de change applicable entre deux devises;

- b) qui est autrement assorti d’un instrument dérivé intégré ou d’une caractéristique semblable.

Exception — obligation structurée

(7) Malgré le paragraphe (6), n’est pas une obligation structurée le titre de créance :

- a) qui prévoit que l’échéance stipulée de la créance ou qu’une obligation de paiement de l’émetteur est déterminée, entièrement ou principalement, en fonction du rendement d’une valeur mobilière de l’émetteur;

- b) dont, à la fois :

- (i) le rendement indiqué est déterminé par un taux d’intérêt fixe ou flottant, ou par un écart fixe supérieur ou inférieur à un tel taux, que le rendement soit ou non assujetti à un taux d’intérêt minimal, ou que le taux change ou non entre fixe et flottant,

- (ii) aucune autre modalité n’a d’effet sur l’échéance stipulée ou sur le rendement de la créance, à l’exception du droit de rachat de l’émetteur ou du droit du détenteur ou de l’émetteur de proroger l’échéance du titre de créance,

- (iii) le paiement s’effectue en espèces.

Conditions de conversion

Définition de conversion

3 Pour l’application des articles 4 et 5, conversion s’entend :

- a) à l’égard de fonds propres d’urgence en cas de non-viabilité, de la conversion d’actions ou d’éléments du passif conformément à leurs modalités;

- b) à l’égard de toute autre action ou de tout autre élément du passif, d’une conversion effectuée au titre du paragraphe 39.2(2.3) de la Loi.

Étendue de la conversion

4 Dans l’exercice de son pouvoir de conversion, la Société tient compte de l’exigence relative au maintien d’un capital suffisant prévue au paragraphe 485(1) de la Loi sur les banques.

Ordre de conversion

5 (1) La Société fait de son mieux pour que les actions et les éléments du passif visés ne soient convertis qu’après la conversion de l’ensemble des actions ou des éléments du passif visés de rang inférieur et des fonds propres d’urgence en cas de non-viabilité de rang inférieur, ou en même temps que celle-ci.

Proportionnalité — rang égal

(2) La Société fait de son mieux pour que la portion convertie de la part de liquidation des actions visées, ou la portion convertie du principal, majoré des intérêts courus et impayés, des éléments du passif visés, soit convertie dans les mêmes proportions de conversion que tous les éléments du passif ou actions visés de rang égal qui sont convertis au cours de la même période de restructuration.

Priorité

(3) Lors d’une conversion effectuée au titre du paragraphe 39.2(2.3) de la Loi :

- a) le détenteur d’actions ou d’éléments du passif visés reçoit un nombre d’actions ordinaires — par dollar de la portion convertie de la part de liquidation de ses actions ou de la portion convertie du principal, majoré des intérêts courus et impayés, de ses éléments du passif, selon le cas — plus élevé que celui que reçoit le détenteur soit d’actions ou d’éléments du passif visés de rang inférieur, soit de fonds propres d’urgence en cas de non-viabilité de rang inférieur, qui sont convertis au cours de la même période de restructuration;

- b) le détenteur d’actions ou d’éléments du passif visés qui sont de rang égal et qui sont convertis au cours de la même période de restructuration reçoit le même nombre d’actions ordinaires par dollar de la portion convertie de la part de liquidation de ses actions ou de la portion convertie du principal, majoré des intérêts courus et impayés, de ses éléments du passif, selon le cas;

- c) le détenteur d’actions ou d’éléments du passif visés reçoit un nombre d’actions ordinaires — par dollar de la portion convertie de la part de liquidation de ses actions ou de la portion convertie du principal, majoré des intérêts courus et impayés, de ses éléments du passif, selon le cas — égal au plus grand nombre d’actions ordinaires reçues, par dollar de fonds propres d’urgence en cas de non-viabilité, par tout détenteur de tels fonds lorsque ceux-ci, alors qu’ils sont du même rang que les actions ou les éléments du passif visés, sont convertis au cours de la même période de restructuration.

Rang

(4) Au présent article, une action ou un élément du passif d’une institution fédérale membre est :

- a) de rang inférieur par rapport à une autre action ou à un autre élément du passif de l’institution si, advenant la liquidation de celle-ci, l’action ou l’élément du passif prend rang, quant aux droits de paiement, après l’autre action ou l’autre élément du passif;

- b) de rang égal par rapport à une autre action ou à un autre élément du passif de l’institution si, advenant la liquidation de celle-ci, l’action ou l’élément du passif prend le même rang, quant aux droits de paiement, que l’autre action ou l’autre élément du passif.

Définition de part de liquidation

(5) Au présent article, part de liquidation s’entend de la somme à laquelle a droit le détenteur d’une action d’une institution fédérale membre en cas de liquidation de celle-ci, dont le paiement prend rang avant celui de toute somme due au détenteur d’actions de rang inférieur.

Entrée en vigueur

Cent quatre-vingts jours après l’enregistrement

6 Le présent règlement entre en vigueur le cent quatre-vingtième jour suivant la date de son enregistrement.

RÉSUMÉ DE L’ÉTUDE D’IMPACT DE LA RÉGLEMENTATION

(Ce résumé ne fait pas partie des règlements.)

Enjeux

Le système financier canadien a fait preuve de résilience tout au long de la crise financière mondiale de 2008, aucune banque canadienne n’ayant fait faillite. En fait, les banques canadiennes ont été en mesure de conserver leur accès aux marchés des titres d’emprunt et des actions durant toute la crise. Aujourd’hui, les banques canadiennes sont encore plus solides et mieux capitalisées.

Cette situation a montré la valeur de l’approche canadienne en matière de réglementation et de surveillance du secteur financier. Néanmoins, la crise a mis en relief le fait que certaines banques ont une « importance systémique »

. Elles jouent un rôle à ce point important dans le fonctionnement du système financier et dans l’économie qu’elles ne pourraient disparaître au terme d’un processus courant de faillite et de liquidation (en cas de défaillance) sans qu’il s’ensuive des coûts inacceptables pour l’économie. Ces institutions sont communément considérées comme étant « trop grandes pour faire faillite »

.

Compte tenu des outils inadéquats dont elles disposaient pour composer avec la faillite de grandes banques, les autorités d’autres administrations ont dû se résigner à injecter des capitaux publics pour soutenir ces institutions, dans le but d’assurer la stabilité financière et économique en général.

En plus des coûts directs pour les contribuables qui sont associés à ces mesures de sauvetage, l’attente d’une telle mesure en cas de défaillance des banques représente une incitation à assumer un risque excessif. En effet, les banques recevraient tous les avantages possibles, mais n’assumeraient qu’une partie des coûts possibles.

L’attente d’une mesure de sauvetage permet aux banques d’importance systémique d’emprunter selon des conditions plus favorables, puisque les créanciers considèrent que la dette de la banque est implicitement garantie par les contribuables. À l’inverse, les petites et moyennes banques ne bénéficient pas de cette subvention implicite sous forme de coûts de financement plus faibles, puisque l’on s’attend moins à ce qu’on prenne une mesure de sauvetage à leur égard en cas de défaillance.

L’intervention du gouvernement est nécessaire afin d’aborder les risques pour la stabilité financière, l’économie en général et les contribuables qui sont associés aux banques d’importance systémique, selon ce qui est décrit ci-dessus.

Contexte

Le Canada participe activement au programme de réforme du secteur financier du Groupe des Vingt (G20) qui vise à contrôler les facteurs qui ont contribué à la crise. Cette participation comprend les efforts internationaux visant à traiter des risques possibles pour le système financier et l’économie générale des institutions considérées comme « trop grandes pour faire faillite »

.

Réaction internationale aux institutions « trop grandes pour faire faillite »

Reconnaissant les répercussions transfrontalières des crises financières et les distorsions des marchés causées par les mesures de sauvetage, les pays membres du G20 et le Conseil de stabilité financière référence1 ont établi un programme mondial de réforme du secteur financier afin de : (i) réduire la probabilité de crise; (ii) renforcer la capacité de traiter avec les institutions financières en difficulté pendant une crise. La cessation du statut d’institution « trop grande pour faire faillite »

représente une composante clé de ce programme. L’un des principaux outils visant à aborder la question des institutions « trop grandes pour faire faillite »

est la recapitalisation interne — à savoir le pouvoir des autorités de convertir une partie de la dette d’une banque en situation de défaillance en capitaux propres afin de recapitaliser la banque et de l’aider à redevenir viable sans avoir recours à une mesure de sauvetage gouvernementale.

Cadre canadien pour les banques d’importance systémique nationales

Conformément au programme de réformes du G20, le Canada a pris un certain nombre de mesures depuis la crise financière afin de renforcer le secteur bancaire et de réduire la probabilité et l’incidence des défaillances bancaires. Entre autres, il a mis en œuvre des normes internationales destinées à augmenter la quantité et la qualité du capital des banques.

De plus, le Canada met en œuvre plusieurs mesures ciblant précisément les risques que posent les banques d’importance systémique. Les six plus grandes banques du Canada référence2 ont été nommées comme étant d’importance systémique par le Bureau du surintendant des institutions financières (BSIF) en 2013. Le surintendant des institutions financières (surintendant) devrait officialiser ces désignations conformément aux nouveaux pouvoirs accordés par la Loi sur les banques (voir ci-dessous).

Plusieurs des éléments du cadre pour les banques d’importance systémique ont été mis en œuvre. Il s’agit des exigences de fonds propres plus élevées, de la supervision renforcée par le BSIF ainsi que des plans de reprise et des plans de résolution propres aux institutions. La mise en œuvre d’un régime de recapitalisation interne constitue le principal élément restant du cadre.

La résolution bancaire au Canada

La Société d’assurance-dépôts du Canada (SADC) est l’assureur de dépôts fédéral du Canada et l’autorité de résolution pour ses institutions membres. La SADC dispose de plusieurs outils de résolution qui peuvent être utilisés pour gérer la défaillance possible d’une institution membre, dont une banque d’importance systémique.

Les outils de résolution existants de la SADC comprennent :

- La liquidation et le remboursement des dépôts assurés, où la banque est liquidée aux termes d’une liquidation supervisée par le tribunal et où les dépôts assurés sont remboursés aux déposants.

- La vente forcée, selon laquelle la banque est assujettie au contrôle temporaire de la SADC afin que l’on effectue sa vente, sa fusion ou sa restructuration. Il existe deux types de ventes forcées :

- Les actions et la dette subordonnée de la banque sont transférées à la SADC, qui devient l’unique actionnaire en vue de faciliter la vente.

- La SADC est nommée séquestre afin de conclure la vente de la totalité ou d’une partie des actifs de la banque, ou d’assumer le passif de celle-ci.

- La banque-relais, où la banque est assujettie au contrôle temporaire de la SADC (c’est-à-dire la SADC est nommée séquestre), qui transfère des actifs, des éléments du passif (y compris, à tout le moins, tous les dépôts assurés) et les fonctions essentielles à une banque-relais, qui est temporairement détenue par la SADC. La banque-relais peut être en activité, avec l’approbation du gouverneur en conseil, pendant tout au plus cinq ans avant sa vente ou sa liquidation obligatoire.

Régime de recapitalisation interne pour les banques — cadre législatif

Dans le budget de 2016, afin de renforcer la trousse d’outils de résolution bancaire du Canada, on a annoncé que le gouvernement mettrait en œuvre un régime de recapitalisation interne destiné aux banques d’importance systémique du Canada. Le régime permettrait aux autorités de convertir en actions ordinaires des actions (par exemple des actions privilégiées) et des éléments du passif (tels qu’ils sont établis dans la réglementation) d’une banque d’importance systémique en défaillance, afin de recapitaliser la banque et de lui permettre de poursuivre ses opérations sans devoir fermer ses portes. Un cadre législatif destiné au régime de recapitalisation interne a été mis en place à l’aide de modifications à la Loi sur les banques et à la Loi sur la Société d’assurance-dépôts du Canada (Loi sur la SADC) dans le cadre de la Loi no 1 d’exécution du budget de 2016, qui a reçu la sanction royale le 22 juin 2016.

Plus précisément, la Loi no 1 d’exécution du budget de 2016 prévoit les modifications suivantes :

- permettre au surintendant de désigner officiellement des banques individuelles auxquelles, à titre de

« banques d’importance systémique nationale »

, le régime de recapitalisation interne s’appliquerait; - conférer à la SADC de nouveaux pouvoirs lui permettant d’entreprendre une recapitalisation interne en convertissant en actions ordinaires les actions et les éléments du passif admissibles d’une banque d’importance systémique nationale non viable;

- accroître les pouvoirs de la SADC, qui sont nécessaires afin de résoudre les banques qui ont connu une défaillance et d’entreprendre une conversion dans le cadre d’une recapitalisation interne — y compris les pouvoirs permettant à la SADC d’assumer temporairement le contrôle ou la possession d’une banque en situation de défaillance;

- prévoir un processus mis à jour permettant aux actionnaires et aux créanciers des banques de demander réparation (ou une

« indemnité »

) si, en raison des mesures prises par la SADC afin de résoudre une banque qui a connu une défaillance (y compris, sans toutefois s’y limiter, la recapitalisation interne), ils se retrouvent dans une situation pire que si la banque avait été liquidée; - exiger des banques d’importance systémique nationales qu’elles conservent un niveau minimal de

« capacité totale d’absorption des pertes »

ou« CTAP »

. L’exigence de la CTAP vise à garantir que ces banques possèdent suffisamment de capitaux propres et d’éléments du passif ayant un effet d’absorption des pertes pour résister à des pertes graves, mais plausibles, et pour redevenir viables. Elle serait respectée à l’aide d’un apport supplémentaire de capital (notamment les capitaux propres et les fonds propres d’urgence en cas de non-viabilité [FPUNV] référence3) et de dettes admissibles à la conversion selon le nouveau pouvoir de conversion lié à la recapitalisation interne. L’exigence de la CTAP sera établie par le surintendant.

Le cadre législatif prévoit la prise de règlements destinés à établir ce qui suit :

- la portée des actions et des éléments du passif des banques qui serait admissible à la recapitalisation interne;

- les modalités de conversion en cas d’exécution d’une recapitalisation interne;

- les exigences en matière d’émission pour les actions et les éléments du passif admissibles à la recapitalisation interne;

- un processus d’indemnisation mis à jour s’appliquant aux actionnaires et aux créanciers des banques (voir ci-dessus) qui sont touchés par les mesures prises par la SADC afin de résoudre une banque non viable (y compris, sans toutefois s’y limiter, la recapitalisation interne).

Objectifs

Les objectifs du régime de recapitalisation interne et, par extension, des règlements, sont les suivants :

- Préserver la stabilité financière en habilitant le gouverneur en conseil et la SADC à rétablir rapidement la viabilité d’une banque d’importance systémique en situation de défaillance et à lui permettre de rester ouverte et en activité, même lorsque la banque a connu de graves pertes;

- Réduire l’exposition du gouvernement et des contribuables dans l’improbable éventualité de la défaillance d’une banque d’importance systémique;

- Réduire la probabilité de défaillance d’une banque d’importance systémique et accroître la discipline du marché en renforçant le fait que ce sont les actionnaires et les créanciers des banques qui sont responsables des risques de ces dernières, et non les contribuables.

Description

Le régime de recapitalisation interne s’appuie sur les pouvoirs existants dont dispose la SADC relativement au scénario improbable d’une défaillance bancaire.

Le pouvoir de recapitalisation interne permet à la SADC, si dirigée pour faire ainsi par le gouverneur en conseil, de convertir en actions ordinaires une partie des dettes d’une banque d’importance systémique qui vit une situation de défaillance, et ce, afin de recapitaliser la banque. Cette mesure contribuerait à rétablir la viabilité de la banque en réduisant le passif de celle-ci et en augmentant ses capitaux propres ordinaires. Le fait de recapitaliser la banque de la sorte est essentiel afin de faire en sorte que la banque demeure ouverte et en activité et afin de donner au marché, aux clients, aux agences de notation et aux organismes de réglementation l’assurance que la banque pourra demeurer viable.

Trois nouveaux règlements sont actuellement mis en œuvre dans le cadre du régime de recapitalisation interne.

- (1) En vertu de la Loi sur la SADC, le Règlement sur la conversion aux fins de recapitalisation interne des banques (le Règlement sur la conversion) établit la portée des éléments du passif des banques d’importance systémique nationales qui seraient admissibles à une conversion de la recapitalisation interne, ainsi que les modalités de conversion en cas d’exécution d’une recapitalisation interne.

- (2) En vertu de la Loi sur les banques, le Règlement sur la recapitalisation interne des banques (émission) [le Règlement sur l’émission] établit les exigences que les banques d’importance systémique nationales auraient à respecter au moment d’émettre des instruments admissibles à la recapitalisation interne.

- (3) En vertu de la Loi sur la SADC, le Règlement sur l’indemnisation établit un processus à jour pour indemniser les actionnaires et les créanciers d’institutions fédérales membres de la SADC si, en raison des mesures prises par la SADC pour résoudre l’institution (y compris la recapitalisation interne), elles se retrouvent dans une situation pire que si l’institution avait été liquidée.

Le Règlement sur la conversion et le Règlement sur l’émission s’appliquent seulement aux banques d’importance systémique; toutefois, le Règlement sur l’indemnisation s’applique à toutes les institutions fédérales membres de la SADC (par exemple les banques et les sociétés de fiducie et de prêt fédérales qui prennent des dépôts).

Comment fonctionnerait une recapitalisation interne

Les étapes de la résolution qui concerne une recapitalisation interne sont établies dans la Loi sur la SADC. À l’instar de l’utilisation de la plupart des autres outils de résolution de la SADC, l’utilisation de l’outil de recapitalisation interne nécessiterait que le surintendant détermine que la banque a cessé d’être viable référence4, ou est sur le point de l’être, ainsi que l’approbation du gouverneur en conseil suivant la recommandation du ministre des Finances, pour que la SADC prenne temporairement le contrôle ou la possession de la banque non viable et effectue une recapitalisation interne.

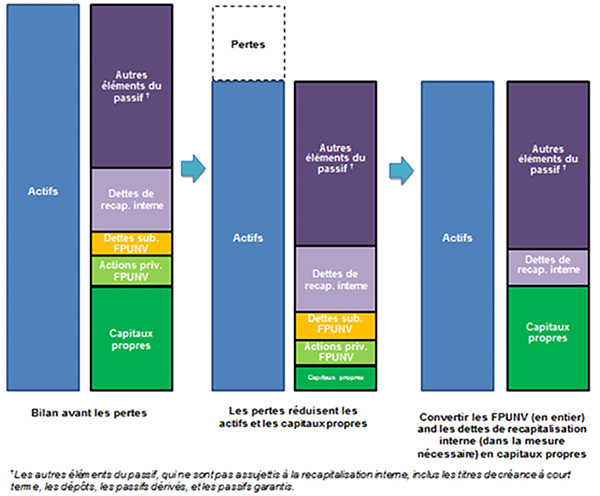

Au cours du processus, la SADC assumerait temporairement le contrôle ou la possession de la banque non viable, exécuterait une recapitalisation interne (conformément au Règlement sur la conversion) dans le but de recapitaliser la banque (voir figure 1 ci-dessous), et entreprendrait toute autre mesure de restructuration nécessaire pour rétablir la viabilité de la banque (par exemple vendre les actifs ou les filiales en difficulté et remplacer les administrateurs et la haute direction des banques, selon le cas).

Après la recapitalisation interne et toute autre mesure de restructuration nécessaire, la SADC rétablirait le contrôle privé de la banque. Le rétablissement du contrôle privé doit avoir lieu dans un délai d’un an, bien que le gouverneur en conseil puisse prolonger ce délai jusqu’à une période totale maximale de cinq ans de contrôle par la SADC.

À la suite de la résolution, la SADC ferait une offre d’indemnité aux actionnaires et aux créanciers pertinents (conformément au Règlement sur l’indemnisation), si, en raison des mesures de la SADC, ceux-ci se retrouvaient dans une situation pire que si l’institution avait été liquidée. L’offre de la SADC serait examinée par un tiers qui serait nommé par le gouverneur en conseil si les conditions établies dans le Règlement étaient remplies (c’est-à-dire si les personnes qui détiennent 10 % de la valeur d’une catégorie donnée d’actions ou d’une dette refusent l’offre de la SADC). Conformément à la Loi sur la SADC, la détermination par l’évaluateur de l’indemnité exigible serait finale et concluante. La Loi sur la SADC exige que l’évaluateur nommé soit un juge fédéral.

Figure 1. Exemple illustratif de l’incidence de la recapitalisation interne sur le bilan d’une banque

Règlement sur la conversion aux fins de recapitalisation interne des banques

La Loi sur la SADC prévoit que la réglementation précisera les actions et les éléments du passif émis par des banques d’importance systémique qui seront admissibles à une conversion selon le pouvoir de recapitalisation interne. La Loi sur la SADC prévoit aussi que la détermination des termes, des conditions et du moment de la conversion aux fins de recapitalisation interne doit être établie par la SADC, sous réserve des règlements et des règlements administratifs de la SADC.

Portée

Les objectifs clés qui sous-tendent la portée de l’application du pouvoir de recapitalisation interne comprennent :

- (1) réduire au minimum les empêchements pratiques et juridiques d’exercer en temps utile une conversion aux fins de recapitalisation interne;

- (2) réduire au minimum les répercussions défavorables possibles sur l’accès des banques à des liquidités en situation de crise;

- (3) limiter la portée de la recapitalisation interne afin de se concentrer sur les instruments émis aux investisseurs qui investissent dans les banques pour obtenir un rendement (au lieu de titres de créance qui reflètent les activités des banques ou qui sont directement liés à celles-ci).

Conformément aux exigences de la Loi sur la SADC, le pouvoir de recapitalisation interne ne sera pas rétroactif. Le Règlement s’appliquera uniquement aux instruments qui ont été émis, ou modifiés en vue d’augmenter la valeur de leur principal ou d’en prolonger la durée, après l’entrée en vigueur du Règlement.

Le Règlement établit, pour le pouvoir de recapitalisation interne, une portée qui est conforme au document de consultation publique de 2014 de Finances Canada (le Ministère) sur un régime de recapitalisation interne proposé : les créances de premier rang à long terme (de plus de 400 jours) non garanties qui sont échangeables et transférables. À l’heure actuelle, ces instruments sont principalement émis aux investisseurs institutionnels comme les gestionnaires d’actifs et de fonds, ce qui devrait demeurer le cas une fois que le Règlement sera en vigueur.

Tous les instruments nouvellement émis qui présentent ces caractéristiques seront admissibles à une conversion aux fins de recapitalisation interne. Aux fins de ce règlement, un instrument est considéré comme échangeable et transférable s’il possède un numéro d’immatriculation des valeurs mobilières (CUSIP), un numéro international d’identification des valeurs mobilières (ISIN) ou une autre identification semblable.

Les actions privilégiées et les dettes subordonnées nouvellement émises seraient également admissibles à une recapitalisation interne si elles n’étaient pas des FPUNV. Toutefois, en pratique, les banques ne devraient pas émettre de tels instruments, puisque les actions privilégiées et les dettes subordonnées sont presque exclusivement émises sous forme de FPUNV afin qu’elles puissent être considérées comme étant applicables aux besoins en fonds propres réglementaires existants établis par le BSIF. Les instruments FPUNV ne font pas partie de la portée de la recapitalisation interne, puisqu’ils sont déjà convertibles en actions ordinaires conformément à leurs modalités contractuelles référence5.

La portée n’englobe pas les dépôts (par exemple les comptes chèque, les comptes d’épargne et les dépôts à terme comme les certificats de placement garanti), les éléments du passif garantis (par exemple les obligations sécurisées), les contrats financiers admissibles (par exemple les produits dérivés) et la plupart des obligations structurées référence6. À ce titre, ces instruments ne seraient pas admissibles à une conversion aux fins de recapitalisation interne.

Conversion

Conformément à la Loi sur la SADC, la SADC fixe les conditions de la conversion de recapitalisation interne, notamment l’échéance de celle-ci, sous réserve du Règlement sur la conversion. Le Règlement comprend des paramètres que la SADC doit suivre pour effectuer une conversion. Ces paramètres permettent de préciser que le but de la recapitalisation interne consiste à recapitaliser l’institution et à faire en sorte que la hiérarchie relative des créanciers référence7 soit préservée (c’est-à-dire que les détenteurs d’instruments d’un rang supérieur devraient se retrouver en meilleure posture que les détenteurs d’instruments d’un rang inférieur et que les détenteurs d’instruments de recapitalisation interne de rang égal devraient être traités de manière égale).

Plus précisément, le Règlement prévoit qu’une recapitalisation interne doit respecter les paramètres suivants :

(1) Recapitalisation adéquate — au moment de réaliser une recapitalisation interne, la SADC doit tenir compte de l’exigence, prévue dans la Loi sur les banques, selon laquelle celles-ci doivent maintenir un capital suffisant.

(2) Ordre de conversion — les instruments de recapitalisation interne ne peuvent être convertis qu’après que tous les instruments de recapitalisation interne de rang inférieur, ainsi que les instruments FPNUV de rang inférieur, ont été convertis.

(3) Traitement des instruments de rang égal — les instruments de recapitalisation interne de rang égal doivent être convertis dans la même proportion (au prorata) et recevoir le même nombre d’actions ordinaires par dollar afférent à la créance qui est convertie.

(4) Hiérarchie relative des créanciers — les détenteurs d’instruments de recapitalisation interne doivent recevoir plus d’actions ordinaires par dollar afférent à la créance qui est convertie que les détenteurs d’instruments de recapitalisation interne de rang inférieur et d’instruments FPUNV de rang inférieur qui ont été convertis.

À l’aide des pouvoirs existants, le gouverneur en conseil et la SADC seraient donc en mesure de s’assurer que les détenteurs de créances de recapitalisation interne de premier rang se retrouvent en meilleure posture que les détenteurs d’anciens instruments de capital — c’est-à-dire ceux qui ne sont pas des FPUNV et qui ne sont pas admissibles à la conversion selon le pouvoir de recapitalisation interne. Par exemple, des mesures de résolution pourraient faire en sorte que des détenteurs d’anciens instruments de capital subissent des pertes lorsque ces instruments seraient dévolus à la SADC par le gouverneur en conseil conformément à l’alinéa 39.13(1)a) de la Loi sur la SADC.

Règlement sur la recapitalisation interne des banques (émission)

La Loi sur les banques prévoit que ce sont «les actions et les éléments du passif visés par règlement»

de banques d’importance systémique qui, en plus du capital, seraient admissibles à l’exigence de CTAP (à condition que les instruments répondent aux critères supplémentaires établis par le BSIF). Le Règlement sur l’émission spécifie que les « actions et les éléments du passif visés par règlement »

sont les actions et les éléments du passif visés par le Règlement sur la conversion (c’est-à-dire ceux qui sont admissibles à la recapitalisation interne).

La Loi sur les banques prévoit également que le gouverneur en conseil peut prendre un règlement concernant les conditions que les banques d’importance systémique doivent remplir au moment d’émettre ou de modifier les « actions et les éléments du passif visés par règlement »

. À cet égard, le Règlement cherche à atteindre deux principaux résultats stratégiques :

- (1) Les pouvoirs de conversion aux fins de recapitalisation interne de la SADC peuvent être exercés et sont applicables à l’ensemble des actions et des éléments du passif admissibles à la recapitalisation interne, même lorsque ces actions et ces éléments du passif sont régis par une loi étrangère.

- (2) Les investisseurs savent clairement quelles sont les émissions bancaires qui sont admissibles aux pouvoirs de conversion aux fins de recapitalisation interne de la SADC.

Afin de faciliter la possibilité d’appliquer le pouvoir de recapitalisation interne (surtout dans un contexte transfrontalier), le Règlement exige que les instruments admissibles à la recapitalisation interne indiquent, dans leurs modalités contractuelles, que le détenteur de l’instrument est lié à l’application de la Loi sur la SADC, y compris la conversion de l’instrument en actions ordinaires selon le pouvoir de recapitalisation interne. Le Règlement exige que ces dispositions soient régies par la loi canadienne, même lorsque le reste du contrat est régi par une loi étrangère.

Afin que les investisseurs sachent clairement quelles sont les émissions bancaires qui sont admissibles à une conversion aux fins de recapitalisation interne, le Règlement exigerait que l’on communique aux investisseurs, dans le prospectus ou un autre avis d’offre ou autre document de communication pertinent, le fait qu’un instrument est admissible à la recapitalisation interne. Le Règlement indique aussi que les banques ne peuvent, à l’égard d’acheteurs au Canada, user du terme « dépôts »

ni de l’une de ses variantes pour promouvoir les instruments de recapitalisation interne ou pour en faire la publicité, y compris en ce qui a trait aux noms attribués à ces instruments. L’inclusion de cette interdiction dans le Règlement reflète un changement relatif au projet de règlement publié dans la Partie I de la Gazette du Canada (voir la section « Consultation »

pour traitement approfondi sur la justification de ce changement).

Le défaut de répondre à ces exigences pour une émission donnée n’empêcherait pas l’émission d’être admissible à la recapitalisation interne.

Règlement sur l’indemnisation

La version existante de la Loi sur la SADC comprend des dispositions établissant un processus où les actionnaires et les créanciers d’institutions fédérales membres de la SADC reçoivent une indemnité de la SADC à la suite du processus de résolution d’une institution. Ces dispositions d’indemnisation s’appliquent à toutes les institutions fédérales membres de la SADC et à la plupart des outils de résolution (c’est-à-dire à l’exception de la liquidation et du remboursement standards des dépôts assurés).

Le processus d’indemnisation est fondé sur un critère selon lequel on doit décider si la contrepartie reçue par les actionnaires et les créanciers relativement à une opération entreprise par la SADC (par exemple la vente de l’institution membre, ou d’une partie ou de la totalité de ses actifs, à un tiers) est raisonnable dans les circonstances, et la Loi sur la SADC établit les exigences procédurales détaillées.

Les modifications législatives prévues dans la Loi no 1 d’exécution du budget de 2016 sont venues réviser ce processus d’indemnisation en établissant un critère différent d’admissibilité à une indemnité, conformément aux normes et aux pratiques exemplaires internationales, et en déplaçant la plupart des éléments du processus, les faisant passer de la législation aux règlements et/ou aux règlements administratifs de la SADC, pour une plus grande souplesse. Le nouveau critère d’indemnisation prévu dans la législation consiste à savoir si, en raison des mesures de la SADC, les actionnaires et les créanciers pertinents se retrouvaient dans une situation pire que si l’institution avait été liquidée. Ces modifications entreraient en vigueur conjointement avec le Règlement.

Le Règlement établit un processus d’indemnisation qui comporte les fonctions suivantes, dont un certain nombre s’appuient sur les dispositions législatives actuelles des articles 39.23 à 39.37 de la Loi sur la SADC ou sont adaptées à celles-ci (c’est-à-dire celles qui seront abrogées et remplacées par l’entrée en vigueur des modifications prévues dans la Loi no 1 d’exécution du budget de 2016, avec des dispositions énonçant le nouveau critère d’indemnisation et les nouveaux pouvoirs connexes du gouverneur en conseil de prendre des règlements et de la SADC de prendre des règlements administratifs comme décrits ci-dessus).

Personnes ayant droit à une indemnité

Les « personnes visées »

qui ont droit à une indemnité seraient les personnes qui détenaient les titres suivants de l’institution au moment où elle a commencé le processus de résolution :

- a) les actions de l’institution;

- b) les instruments de dette subordonnée qui étaient dévolus à la SADC au moment où elle a commencé le processus de résolution;

- c) les éléments du passif qui ont ensuite été convertis en actions ordinaires conformément à leurs modalités contractuelles (par exemple les FPUNV);

- d) les éléments du passif qui ont ensuite été convertis en actions ordinaires conformément au pouvoir de recapitalisation interne;

- e) toute dette de l’institution, si l’institution a fait l’objet d’une liquidation à la fin du processus de résolution;

- f) toute dette de l’institution qui a été assumée par une société de sauvetage référence8 ou une institution-relais détenue par la SADC qui a ensuite été liquidée.

Une exception générale à cette liste de personnes visées ferait en sorte que les personnes qui détenaient les éléments du passif de l’institution au moment où elle a commencé le processus de résolution n’aient pas droit à une indemnité si ces éléments du passif ont ensuite été assumés par un tiers solvable ou une institution-relais dans le contexte de la résolution. Cela tient compte du principe selon lequel les créanciers de l’institution ne devraient pas avoir droit à une indemnité si, après la résolution, leur demande est de la même valeur et du même type à l’égard d’une entité solvable et en activité (par exemple la banque d’origine dont la viabilité a été rétablie, un tiers ou une institution-relais). De même, les personnes qui détenaient les éléments du passif de l’institution au moment où elle a commencé le processus de résolution n’auraient pas droit à une indemnité si les montants exigibles aux termes du passif étaient ensuite remboursés en entier.

Caractère transférable de l’admissibilité à une indemnité

Le droit à une indemnité serait un droit personnel réservé aux personnes nommées ci-dessus — il ne serait pas transférable. On vise par là à réduire le rôle éventuel des spéculateurs au cours du processus d’indemnisation, à favoriser la simplicité administrative du processus et à veiller à une plus grande harmonisation entre les personnes admissibles à une indemnité et les actionnaires et les créanciers touchés par les mesures de résolution de la SADC.

Montant de l’indemnité

La SADC présenterait une offre d’indemnité aux personnes visées selon la différence entre une estimation de ce qu’ils auraient reçu si l’institution avait été liquidée (« valeur liquidative »

) et une estimation de la valeur qu’ils ont reçue (ou recevront) au moyen du processus de résolution (« valeur de résolution »

). Si la valeur de la résolution est la même ou si elle est supérieure à la valeur de liquidation, aucune indemnité ne sera due.

L’indemnité ne serait pas déterminée en fonction des circonstances propres aux personnes visées (par exemple les gains ou les pertes issus de l’échange des titres des banques pendant la période de résolution), mais plutôt du traitement de leurs réclamations. Plus particulièrement, la SADC doit présenter la même offre d’indemnité aux personnes visées par règlement qui ont détenu des actions ou des éléments du passif de la même catégorie (de façon proportionnelle à leur réclamation). Les actions et les éléments du passif seraient réputés faire partie de la même catégorie s’ils étaient de rang égal dans l’éventualité de la liquidation de l’institution et s’ils avaient reçu un traitement équivalent dans le cadre de la résolution.

Le Règlement établit certaines hypothèses dont la SADC devrait tenir compte au moment de déterminer l’offre d’indemnité. Par exemple, au moment d’estimer la valeur liquidative d’actions ou d’éléments du passif, la SADC serait tenue de supposer que, dans le scénario hypothétique de la liquidation de la banque, celle-ci n’aurait pas reçu d’aide financière ou de soutien de la SADC, de la Banque du Canada ou du gouvernement du Canada ou d’une province au cours du processus.

On s’attend à ce que les mesures de résolution de la SADC préservent la valeur de l’institution par rapport à une liquidation, de sorte que, dans la plupart des cas, une indemnité faible, voire inexistante serait due aux personnes visées par règlement référence9.

Offre d’indemnité

La SADC fournirait un avis aux personnes visées, ainsi qu’une offre d’indemnité dans un délai raisonnable à partir de l’achèvement du processus de résolution. Aucun délai fixe n’est établi, étant donné les différences importantes quant aux délais dont la SADC aura besoin pour préparer les offres dans des circonstances différentes (par exemple selon la taille et la complexité de l’institution, la stratégie de résolution ou l’outil appliqué à l’institution, ainsi que le nombre de personnes visées qui sont concernées). Une fois l’offre reçue, les personnes visées auraient 45 jours pour informer la SADC qu’ils l’acceptent ou la refusent. Le défaut d’informer la SADC serait jugé comme une acceptation de l’offre.

Nomination d’un évaluateur

Le Règlement précise les conditions dans lesquelles le gouverneur en conseil devrait nommer un juge à titre d’évaluateur afin de réviser la décision de la SADC au titre de l’indemnité à verser aux personnes visées. Un évaluateur serait nommé lorsque des personnes visées qui détenaient, ensemble, 10 % de la valeur de la dette ou des actions d’une catégorie donnée refusent l’offre de la SADC. Seules les personnes visées qui auraient refusé l’offre de la SADC et qui feraient partie d’un groupe respectant le seuil de 10 % verraient leur indemnité déterminée par l’évaluateur. Les personnes qui auraient accepté l’offre de la SADC recevraient le montant établi dans l’offre.

Au moment d’examiner l’offre d’indemnité de la SADC et de déterminer le montant de l’indemnité due, l’évaluateur devrait tenir compte de la question de savoir si l’offre de la SADC était raisonnable, en plus de prendre en considération les mêmes facteurs que la SADC devait appliquer lors de la détermination initiale de l’indemnité. Conformément à la Loi sur la SADC, la détermination par l’évaluateur de l’indemnité exigible serait finale et concluante.

Versement de l’indemnité

La SADC serait tenue de verser aux personnes visées par règlement l’indemnité à laquelle elles auraient droit dans les 90 jours suivant l’expiration de l’offre d’indemnité de la SADC (si l’offre était acceptée) ou de la détermination finale de l’évaluateur, selon le cas. Les paiements d’indemnités viendraient des fonds de la SADC. La SADC est financée par les primes qui sont perçues auprès de ses institutions membres.

Ordonnances et lignes directrices du BSIF et règlements administratifs de la SADC

En plus des règlements, le surintendant devrait émettre, conformément à ses pouvoirs et à ses obligations en vertu de la Loi sur les banques, des ordonnances et des lignes directrices nécessaires à la mise en œuvre du régime de recapitalisation interne. Il s’agit entre autres, d’ordonnances désignant officiellement les six plus grandes banques du Canada comme des banques d’importance systémique et établissant l’exigence de la CTAP (voir ci-dessus). De plus, le surintendant devrait préciser la période de transition avant que les banques soient tenues de respecter l’exigence de la CTAP et les critères d’admissibilité particuliers pour les instruments de recapitalisation interne s’appliquant à cette exigence.

Une fois le Règlement en place, la SADC devrait élaborer des règlements administratifs conformément à son pouvoir de réglementation prévu dans la Loi sur la SADC, selon ce qui est nécessaire afin d’énoncer tout aspect administratif non réglé portant sur la recapitalisation interne ou le processus d’indemnisation. Par exemple, en ce qui concerne l’indemnisation, un règlement administratif pourrait établir les éléments procéduraux comme le processus à suivre pour identifier les personnes ayant droit à une indemnité et pour présenter une réclamation.

Règle du « un pour un »

La règle du « un pour un »

ne s’applique pas à cette proposition, puisque les règlements n’imposent aucun nouveau fardeau administratif auquel les institutions financières ne feraient pas face par ailleurs dans le cadre de leurs pratiques commerciales habituelles.

Lentille des petites entreprises

La lentille des petites entreprises ne s’applique pas à cette proposition, car aucun nouveau coût ne serait imposé aux petites entreprises.

Consultation

Le Ministère a mené de vastes consultations sur le régime de recapitalisation interne, y compris par la publication, en 2014, d’un document de consultation publique et, plus récemment, par des consultations sur les projets de règlement.

Consultations publiques de 2014 sur le régime de recapitalisation interne proposé

En août 2014, le Ministère a publié sur son site Web un document de consultation établissant une conception proposée pour le régime de recapitalisation interne. Au cours de la période de commentaires de six semaines, le Ministère a reçu 14 communications écrites d’associations industrielles, d’investisseurs et d’universitaires. Le Ministère a également rencontré des banques, des investisseurs, des analystes de marché, des agences de notation et des experts juridiques pour discuter de l’approche proposée pour le régime et solliciter des commentaires. Compte tenu de la rétroaction largement positive qui a été reçue des intervenants, la conception définitive du régime est généralement compatible avec la conception décrite dans le document de consultation, à quelques exceptions près, décrites ci-dessous.

Les intervenants étaient généralement favorables à la portée d’application étroite qui était proposée pour le régime, y compris la proposition d’appliquer le pouvoir de recapitalisation interne uniquement aux instruments nouvellement émis (au lieu de le faire de manière rétroactive) ainsi que l’exclusion proposée des éléments du passif à court terme pour préserver l’accès des banques aux liquidités en période de stress. Plusieurs intervenants ont fait valoir que le critère selon lequel un instrument doit être « échangeable et transférable »

pour être admissible à la recapitalisation interne devrait être défini selon la question de savoir si l’instrument possède un numéro d’immatriculation des valeurs mobilières (CUSIP), un numéro international d’identification des valeurs mobilières (ISIN) ou une autre identification semblable. Cette approche suggérée fait partie des règlements.

Dans le document de consultation de 2014, on a proposé une formule prédéterminée pour calculer le nombre d’actions ordinaires reçues par les détenteurs de créances de recapitalisation interne — à savoir, un multiple fixe de taux de conversion des FPUNV. Les investisseurs appuyaient généralement cette approche et la clarté accrue qu’elle offrirait aux détenteurs de créances de recapitalisation interne par rapport au traitement prévu de celles-ci dans un scénario de recapitalisation interne. Toutefois, certains intervenants, y compris les banques d’importance systémique, ont soulevé la crainte que l’approche puisse limiter excessivement la marge de manœuvre dont dispose la SADC pour établir les modalités d’une conversion aux fins de recapitalisation interne. Les banques et certains investisseurs ont également soulevé la crainte que le régime de recapitalisation interne, et la proposition d’un multiplicateur de conversion fixe en particulier, puisse créer un potentiel d’arbitrage (c’est-à-dire l’achat des titres de créance de la banque en cours de défaillance et la vente à découvert de ses actions) et une pression descendante sur le cours des actions des banques en difficulté.

Le Règlement sur la conversion ne prévoit pas de multiplicateur de conversion fixe. Il permet plutôt à la SADC de déterminer, à sa discrétion, le taux de conversion selon les paramètres établis dans le Règlement. Ce pouvoir discrétionnaire est censé (i) donner une marge de manœuvre à la SADC afin qu’elle puisse établir les modalités de conversion appropriées dans les circonstances, (ii) atténuer les préoccupations liées aux opérations d’arbitrage, (iii) assurer une plus grande compatibilité avec les approches en matière de recapitalisation interne qui ont été adoptées dans d’autres pays (par exemple les États-Unis, la Suisse et les pays de l’Union européenne).

Le budget de 2016 et l’instauration du cadre législatif

Les réactions des intervenants (par exemple des banques, des investisseurs et des analystes de marché) ont généralement été positives à la suite de l’engagement du gouvernement du Canada dans le budget de 2016 de mettre en œuvre le cadre législatif s’appliquant au régime par l’intermédiaire de la Loi no 1 d’exécution du budget de 2016. Certains Canadiens, sénateurs et députés ont soulevé des préoccupations quant à savoir si les dépôts des consommateurs seraient admissibles à une conversion en actions ordinaires aux termes du régime de recapitalisation interne. Le gouvernement a indiqué que les dépôts ne seraient pas admissibles à la recapitalisation interne, et les règlements sont conformes à cette position.

Consultations ciblées sur les projets de règlement

Entre septembre 2016 et février 2017, à la suite de l’adoption du cadre législatif s’appliquant au régime (c’est-à-dire la sanction royale de la Loi no 1 d’exécution du budget de 2016), le Ministère a mené une vaste consultation sur l’élaboration des projets de règlement auprès des intervenants touchés : les banques, les experts juridiques, les experts de la restructuration, les investisseurs, les analystes de marché et les associations industrielles. Cette consultation a pris la forme de rencontres avec les intervenants; toutefois, cinq communications écrites ont également été reçues. Les intervenants étaient généralement favorables à l’approche proposée pour les trois règlements, et ils n’avaient pas d’objections importantes, quoiqu’il y eût des points sur lesquels les opinions des intervenants étaient différentes.

En ce qui concerne les modalités de conversion, les intervenants ont généralement appuyé l’approche proposée. Les investisseurs qui ont appuyé la proposition dans le document de consultation publique du Ministère de 2014 pour un multiplicateur de conversion fixe (voir ci-dessus) ont généralement reconnu l’importance d’assurer la cohérence entre le régime de recapitalisation interne du Canada et les approches adoptées dans d’autres pays en accordant à la SADC la souplesse nécessaire pour établir les modalités de conversion en fonction des circonstances au moment de la résolution.

Les investisseurs ont demandé une plus grande clarté quant au traitement d’anciens instruments de capital qui ne sont pas des FPUNV au cours d’une résolution impliquant l’utilisation du pouvoir de recapitalisation interne. Toutefois, étant donné que les anciens instruments de capital ne seraient pas admissibles à la recapitalisation interne, le Ministère est d’avis que les règlements, qui concernent l’exercice du pouvoir de recapitalisation interne, ne constituent pas le moyen approprié d’apporter une telle clarté. Le traitement éventuel d’anciens instruments de capital dans une résolution est discuté plus en détail ci-dessus (voir la section « Description »

, Règlement sur la conversion aux fins de recapitalisation interne des banques).

De plus, certains investisseurs ont demandé une plus forte indication ou une exigence explicite selon laquelle les créanciers de premier rang auraient droit à des modalités de conversion nettement meilleures que les créanciers de rang inférieur au cours d’une recapitalisation interne. Cependant, le Ministère est d’avis que la SADC devrait disposer de la marge de manœuvre nécessaire pour établir des modalités de conversion qui sont appropriées dans les circonstances propres à une résolution en particulier.

En ce qui concerne les exigences en matière d’émission, les intervenants étaient généralement favorables à l’approche proposée, assujettie aux paramètres établis dans le Règlement sur la conversion.

Quant au processus d’indemnisation, les intervenants appuyaient l’éventail des actionnaires et des créanciers qui pourraient avoir droit à une indemnité et les paramètres orientant l’offre, par la SADC, du montant d’indemnité dû. En règle générale, les intervenants ont reconnu que ce processus est unique, de sorte que les autorités disposent d’une marge de manœuvre acceptable au moment d’en établir la conception, à condition que ce soit équitable dans l’ensemble.

Toutefois, des opinions divergentes ont été exprimées à propos de certains éléments de conception du processus d’indemnisation. Par exemple, la plupart des experts juridiques et des spécialistes de la restructuration appuyaient le fait que le droit à une indemnité soit un droit personnel et non transférable, et ce, afin de réduire au minimum la complexité et de dissuader les spéculateurs d’acheter ces droits. Le Règlement incarne une telle approche. Certains investisseurs ont toutefois plaidé en faveur de la possibilité de vendre librement ce droit afin qu’ils puissent quitter complètement leur position dans la banque qui a connu une défaillance, y compris toute obligation de leur part de suivre le processus de résolution et le processus d’indemnisation connexe.

Les intervenants étaient généralement à l’aise avec les critères proposés pour la nomination d’un évaluateur (c’est-à-dire où des personnes qui détenaient 10 % de la valeur d’un titre de créance ou des actions d’une catégorie donnée rejettent l’offre d’indemnité de la SADC). Toutefois, certains experts juridiques ont suggéré que le Ministère retire ou réduise le seuil de 10 % afin de permettre ne serait-ce qu’à un seul créancier de voir son indemnité déterminée par un évaluateur s’il le souhaite — au motif que l’on considère ce processus comme étant plus équitable et plus ouvert. D’autres intervenants ont suggéré qu’il devrait y avoir un seuil plus élevé afin d’avoir un effet dissuasif sur les spéculateurs (même aux dépens de l’équité et de l’ouverture perçues du processus). Le Règlement maintient le seuil de 10 % afin d’assurer un équilibre approprié entre l’équité du processus et l’effet dissuasif sur les spéculateurs.

Publication des projets de règlement dans la Partie I de la Gazette du Canada

Le 17 juin 2017, les projets de règlement ont été publiés dans la Partie I de la Gazette du Canada, pour une période de commentaires du public de 30 jours. Six soumissions ont été reçues de la part d’associations de l’industrie, d’investisseurs, d’experts juridiques et de Canadiens.

Même si des intervenants ont continué d’appuyer généralement la portée étroite proposée de l’application du régime, un investisseur a soutenu que la recapitalisation interne devrait s’appliquer à un éventail plus vaste de créances des banques, y compris les produits dérivés et les obligations structurées. Toutefois, le Ministère est d’avis que la portée d’application, telle qu’elle est exprimée dans le Règlement sur la conversion, est celle qui répond le mieux aux objectifs des politiques pour l’ensemble du régime et à la portée en particulier (voir la section « Description »

, Règlement sur la conversion aux fins de recapitalisation interne des banques).

Certains investisseurs ont réitéré leur demande d’exigence selon laquelle les créanciers de premier rang doivent recevoir des modalités de conversion bien meilleures que les actionnaires et les créanciers de rang inférieur dans une recapitalisation interne, ou selon laquelle toutes les réclamations des actionnaires et des créanciers de rang inférieur doivent faire l’objet d’une radiation complète avant que des instruments de rang supérieur admissibles à la recapitalisation interne soient convertis. Le Ministère continue d’être d’avis que la SADC devrait avoir la latitude d’établir les modalités de conversion qui sont appropriées aux circonstances d’une résolution donnée, sous réserve des paramètres énoncés dans le Règlement sur la conversion. De plus, le Ministère estime que la SADC devrait avoir la même latitude pour déterminer, selon les circonstances d’une résolution donnée, s’il serait approprié de radier les réclamations des actionnaires ordinaires référence10 ou de dépendre de la dilution de ces réclamations par une conversion de FPUNV et d’instruments de recapitalisation interne comme moyen d’imposer des pertes aux actionnaires.

Certains investisseurs ont noté l’importance pour les banques d’identifier clairement les créances de recapitalisation interne de manière à s’assurer que les investisseurs puissent faire plus facilement la distinction entre les titres de créance admissibles à la recapitalisation interne et les titres de créance anciens (qui sont en général appelés « billets de dépôt »

lorsqu’ils sont émis au Canada). En réponse et conformément à l’engagement du gouvernement que les dépôts ne seront pas assujettis à la recapitalisation interne, une disposition a été ajoutée au Règlement sur l’émission qui indique que les banques ne peuvent, à l’égard d’acheteurs du Canada, user du terme « dépôts »

ni de l’une de ses variantes pour promouvoir les instruments de recapitalisation interne ou pour en faire la publicité, y compris en ce qui a trait aux noms attribués à ces instruments. Aucune incidence pratique importante sur les banques ou les investisseurs n’est prévue à la suite de ce changement.

Enfin, en réponse aux commentaires des experts juridiques et d’autres analyses internes au Ministère, certaines modifications techniques ont été apportées aux règlements comparativement aux versions préliminaires publiées préalablement dans la Partie I de la Gazette du Canada. Ces changements comprennent les suivants :

- — Le Règlement sur la conversion a été révisé afin de clarifier le fait que les créances admissibles à la recapitalisation interne qui demeurent en souffrance ou impayées au moment de l’entrée en résolution de la banque seraient admissibles à la conversion. Ce moment n’était pas précisé dans la version préliminaire du Règlement. En particulier, cette modification précise que les créances de recapitalisation interne qui viennent à échéance après l’entrée en résolution de la banque, mais avant que la SADC ait exécuté la conversion, seraient assujetties à la conversion, au lieu du paiement à l’échéance.

- — Le Règlement sur l’indemnisation a été révisé afin d’ajuster la définition d’

« intermédiaire »

de manière à ce qu’il s’harmonise mieux avec l’intention de la politique du Règlement, notamment que ce sont les actionnaires et les créanciers des institutions membres de la SADC qui devraient avoir droit à l’indemnisation (lorsque les circonstances le justifient), même si leurs actions ou créances sont sur le plan technique détenues par un intermédiaire. La définition d’« intermédiaire »

a été révisée afin de veiller à ce qu’elle tienne compte des entités qui exécutent les fonctions d’intermédiaire, quelle que soit leur structure juridique. La version préliminaire du Règlement a exclu la prise en considération des sociétés de personnes en tant qu’intermédiaires, ce qui aurait servi à exclure d’importants intermédiaires comme la Caisse canadienne de dépôt de valeurs. - — Le Règlement sur l’indemnisation a été révisé afin de préciser l’exigence selon laquelle la SADC doit faire la même offre d’indemnisation aux personnes visées qui détiennent des actions ou des titres de créance de la même catégorie (proportionnellement à leur réclamation). La version préliminaire du Règlement aurait obligé la SADC à faire la même offre d’indemnisation aux détenteurs d’actions privilégiées de la même catégorie proportionnellement au nombre d’actions détenues. Toutefois, quant aux créances, des actions privilégiées par ailleurs identiques peuvent être émises avec différentes valeurs nominales. Afin de s’assurer de la conformité avec l’intention de la politique quant à l’exigence, la disposition a été révisée afin de clarifier le fait que, dans le cas des actions privilégiées, la SADC doit faire la même offre d’indemnisation aux personnes visées proportionnellement à la part de liquidation de leurs actions privilégiées (au lieu du nombre d’actions).

- — Le Règlement sur l’indemnisation a été révisé afin de clarifier les conditions de la nomination d’un évaluateur pour examiner la détermination par la SADC de l’indemnisation pour les personnes visées. La version préliminaire du Règlement ne faisait pas la distinction entre les actions ordinaires et les actions privilégiées, de sorte que, dans l’un ou l’autre des cas, un évaluateur aurait été nommé si des personnes qui détiennent 10 % des actions d’une catégorie donnée rejettent l’offre d’indemnisation de la SADC. Tel qu’il a été décrit ci-dessus, des actions privilégiées par ailleurs identiques peuvent être émises avec différentes valeurs nominales. Pour s’assurer de la conformité avec l’intention de la politique quant aux conditions de la nomination d’un évaluateur, la disposition a été révisée afin de préciser que, dans le cas d’actions privilégiées, un évaluateur doit être nommé si des personnes visées, qui détiennent 10 % de la part de liquidation des actions privilégiées dans une catégorie donnée (au lieu du nombre d’actions), rejettent l’offre de la SADC.

Justification

Dans le budget de 2016, on a annoncé que le gouvernement mettrait en œuvre un régime de recapitalisation interne à l’intention des banques d’importance systémique du Canada, et un cadre législatif s’appliquant au régime a été mis en place à l’aide des modifications prévues dans la Loi no 1 d’exécution du budget de 2016. L’adoption des règlements est nécessaire à la mise en œuvre complète du régime.

La mise en œuvre du régime de recapitalisation interne est en outre compatible avec les normes et les pratiques exemplaires internationales. Plus précisément, la recapitalisation interne constitue un élément important des « Caractéristiques essentielles de systèmes performants de résolution pour les établissements financiers »

(Key Attributes of Effective Resolution Regimes for Financial Institutions) du Conseil de stabilité financière, document qui a été approuvé par les dirigeants du G20 en novembre 2011, dans le cadre du programme général de réforme du secteur financier du G20.

Afin d’accroître l’efficacité des pouvoirs de recapitalisation interne, le G20 a appuyé l’exigence de la CTAP minimale du Conseil de stabilité financière pour les banques d’importance systémique mondiales (BISM). Ce sont les banques dont la défaillance aurait la plus grande incidence sur le système financier et l’économie du monde. Les BISM seront en mesure de répondre à l’exigence minimale à l’aide de fonds propres réglementaires ou de titres de créance qui peuvent être convertis en capitaux propres par l’exercice de pouvoirs de recapitalisation interne, à condition de respecter d’autres critères référence11.

En novembre 2017, la Banque Royale du Canada (RBC) a été désignée comme BISM par le Conseil de stabilité financière. En conséquence, la mise en œuvre du régime canadien de recapitalisation interne est nécessaire afin répondre à l’exigence internationale de la CTAP pour la RBC. Puisque le régime de recapitalisation interne a été désigné comme devant se conformer aux normes internationales en matière de CTAP pour les BISM, aucune modification au Règlement n’est requise à la suite de la désignation de la RBC à titre de BISM.

La mise en œuvre du régime de recapitalisation interne devrait procurer un certain nombre d’avantages.

- (1) Stabilité financière accrue : le régime de recapitalisation interne devrait accroître la stabilité financière dans l’improbable éventualité de la défaillance d’une banque d’importance systémique en renforçant la capacité du gouverneur en conseil et de la SADC à rétablir la viabilité de la banque et à permettre à celle-ci de continuer d’offrir les services essentiels. Ce faisant, on réduirait au minimum les perturbations pour les déposants, les clients et les contreparties référence12 des banques durant une crise.

- (2) Réduction de l’exposition du gouvernement : le régime de recapitalisation interne devrait réduire l’exposition du gouvernement du Canada (et, par extension, des contribuables) dans l’improbable éventualité de la défaillance d’une banque d’importance systémique en renforçant la capacité des autorités à s’assurer que les actionnaires et les créanciers sont responsables d’assumer les pertes de la banque.

- (3) Incitatifs accrus à prendre les risques appropriés : le régime de recapitalisation interne devrait réduire l’attente, de la part des investisseurs et des créanciers des banques, selon laquelle le gouvernement prendrait des mesures de sauvetage à l’endroit des banques d’importance systémique si celles-ci connaissaient une défaillance, les protégeant de l’absorption des pertes. On renforcerait ainsi l’incitation des actionnaires et des créanciers à surveiller les risques de la banque, ce qui permettrait alors de réduire la probabilité de défaillance de la banque.

- (4) Des règles du jeu plus égales dans le secteur bancaire : le régime de recapitalisation interne devrait conduire à des règles du jeu plus égales entre les banques d’importance systémique et les petites et moyennes banques en réduisant la subvention implicite existante des coûts de fonctionnement des banques d’importance systémique. Cette subvention implicite découle de l’attente, par le marché, de mesures de sauvetage à l’endroit des banques d’importance systémique, permettant à celles-ci d’emprunter à des conditions plus favorables (voir ci-dessous).

La mise en œuvre du régime de recapitalisation interne ne devrait pas entraîner de changements importants aux structures de financement des banques d’importance systémique. Les banques devraient être en mesure de répondre à l’exigence législative du BSIF par rapport à la CTAP principalement en remplaçant les titres de créance de premier rang à long terme qui existent déjà, à mesure qu’ils viennent à échéance, par de nouveaux titres de créance qui sont admissibles à la recapitalisation interne.

La mise en œuvre du régime de recapitalisation interne devrait entraîner des coûts de financement plus élevés pour les banques d’importance systémique en réduisant la subvention implicite associée à l’attente, par les créanciers des banques, selon laquelle ces derniers ne subiraient pas de perte dans l’éventualité d’une défaillance (c’est-à-dire l’attente d’une mesure de sauvetage par le gouvernement). Les créanciers ne s’attendraient plus à ce que les contribuables subissent les pertes à leur place, et ils considéreraient donc les prêts aux banques comme étant plus risqués par rapport au statu quo. Ils exigeraient donc des banques qu’elles paient des taux d’intérêt plus élevés sur les titres de créance de premier rang à long terme qui sont admissibles à la recapitalisation interne par rapport aux taux d’intérêt payés sur les titres de créance de premier rang équivalents qui existent déjà.

Le principal facteur expliquant cette hausse de coût est l’exigence législative de la CTAP, puisqu’elle fera en sorte que les banques d’importance systémique soient tenues d’émettre un montant minimal de fonds propres réglementaires supplémentaires ou de titres de créance supplémentaires assujettis à la recapitalisation interne — c’est-à-dire des instruments qui ne jouissent pas de la subvention implicite et qu’il est donc plus coûteux d’émettre. Les règlements ne créent pas, pour les banques, l’exigence d’émettre des titres de créance qui sont assujettis à la recapitalisation interne.

La taille globale (en dollars) de la subvention implicite est liée à la taille des pertes qui, d’après les investisseurs, seraient protégées par une mesure de sauvetage du gouvernement. Étant donné que l’objectif de l’exigence de la CTAP consiste à garantir que les banques d’importance systémique peuvent résister à des pertes graves, mais plausibles, l’exigence devrait entraîner l’élimination de la majeure partie de la subvention implicite.

Puisque la subvention implicite ne peut pas facilement être observée ou estimée et que l’on suppose généralement qu’elle varie en fonction des conditions du marché financier référence13, il est intrinsèquement difficile de produire des estimations précises de l’incidence du régime de recapitalisation interne sur les coûts de fonctionnement des banques. De plus, la mesure dans laquelle les banques seront disposées ou aptes à ajuster leurs structures de financement afin de réduire au minimum les répercussions du régime de recapitalisation interne sur les coûts est incertaine et dépendra elle aussi des conditions du marché financier. Toutefois, d’après les estimations, par les analystes de marché, de la différence de coût prévue entre les titres de créance assujettis à la recapitalisation interne et les titres de créance équivalents existants, les structures de financement existantes des banques, et le niveau proposé par le BSIF pour l’exigence de la CTAP, l’incidence sur le coût de financement représenterait probablement moins de 1 % du revenu net des banques d’importance systémique et serait très peu susceptible de représenter plus de 2 % du revenu net.

La conformité avec le Règlement sur l’émission entraînerait probablement certains coûts pour les banques d’importance systémiques (par exemple des frais juridiques) pour mettre à jour les contrats et les documents d’information relatifs à tout instrument assujetti à la recapitalisation interne qu’ils ont choisi d’émettre (par exemple pour répondre à l’exigence de la CTAP). Ces coûts devraient se situer entre 1 et 1,5 million de dollars par banque (tous engagés au cours de la première année suivant la publication finale des règlements), pour un total de 6 à 9 millions de dollars dans l’ensemble des six banques d’importance systémique.

La SADC est financée par les primes qui sont perçues auprès de ses institutions membres. Tout coût interne de la SADC qui est associé à l’opérationnalisation du Règlement sur la conversion et du Règlement sur l’indemnisation viendrait des fonds de la SADC, et il ne devrait pas entraîner de changements aux taux de prime de la SADC.

Le BSIF est financé par voie de primes auprès de l’industrie des services financiers et d’un programme de paiement à l’usage pour certains services. Tout coût pour le BSIF qui est associé à la surveillance de la conformité avec le Règlement sur l’émission serait géré à l’aide de fonds existants, sans incidence prévue sur les primes de l’industrie.

Mise en œuvre, application et normes de service

Le Règlement sur la conversion et le Règlement sur l’émission entreront en vigueur 180 jours après la date de leur inscription. Le Règlement sur l’indemnisation entrera en vigueur à la date de l’entrée en vigueur des modifications à la Loi sur la SADC (celles liées au processus d’indemnisation destiné aux institutions membres de la SADC), telles qu’elles sont prévues dans la Loi no 1 d’exécution du budget de 2016. Un décret connexe fera entrer ces dispositions en vigueur en même temps que la rédaction de ce règlement.

Le BSIF réglemente et supervise toutes les banques conformément à la Loi sur les banques et les règlements connexes, et il sera responsable de surveiller et d’appliquer le Règlement sur l’émission.

Personne-ressource

Directeur principal

Section du cadre stratégique

Division des institutions financières

Direction de la politique du secteur financier

Ministère des Finances

90, rue Elgin

Ottawa (Ontario)

K1A 0G5

- Courriel :

- fin.fsreg-regsf.fin@canada.ca